|

| 銀行直播“帶貨”能否帶動零售轉型(圖片來源:經濟日報) |

中評社北京8月21日電/據經濟日報報道,直播帶貨火遍全網,也成為各家銀行拓寬銷售渠道的途徑之一。從去年開始,國有大行、股份制商業銀行和中小銀行紛紛試水,掀起“金融+直播”的營銷熱潮,內容涵蓋了金融扶貧、投資者教育、金融產品推薦等諸多方面。

在行業改革持續推進的大背景下,各家銀行都在探索新的業務轉型模式,銀行開直播能否成功“帶貨”,新的業務模式是否合規?而且,值得注意的是,“金融+直播”的業務模式在發展過程中也出現了一些問題,有待進一步規範。

銷售模式創新

由於受到新冠肺炎疫情的影響,去年以來,各家銀行紛紛發力線上業務,而“直播帶貨”的方式成為不少機構的選擇。去年8月,平安銀行信用卡首次試水多平台直播售卡,據該行的統計數據顯示,當天兩小時的直播有超過400萬人次收看。以前辦信用卡,基本都是在人流密集區採取“地推”和熟人“客推”方式,加上銀行櫃台推銷,而直播售卡打破了過去的固有思維,創新了銷售模式。平安銀行信用卡中心總裁俞如忠表示,信用卡作為成熟的零售產品,也是用戶接受度最高的產品,採取直播“帶貨”的形式,能夠在銀行零售轉型中發揮“急先鋒”作用。

除了平安銀行,浦發銀行、招商銀行也瞄上了直播間,均借助直播界網紅等開展產品營銷。除了自身的產品之外,銀行直播帶貨最多的還有各類農產品。在去年助力脫貧攻堅的大背景下,國有大行和股份制商業銀行借助自身的平台優勢,與各地合作推廣直播銷售各類農產品。如建設銀行依托善融商務電商平台推出“鄉村善融”,為各類農產品舉辦直播帶貨活動,並將此類活動延續到今年。今年前5個月,善融商務開展興農活動89場,電商興農交易額超過50億元。

中小銀行也不甘示弱。近日,張家港農商銀行承辦的“食尚港城‘桃’你歡喜”助農直播舉行。據介紹,這是該行第三次開展助農直播,也是江蘇省聯社“大美江蘇鄉村行”助農惠農直播活動的第22站。兩個小時的助農直播帶貨累計吸引23.3萬人次觀看,售出水蜜桃、黃桃、大米、林下雞等農特產品6558件,銷售額超過29萬元。

從助力脫貧攻堅到持續推動鄉村振興,銀行通過助農直播等新形式不僅為一些貧困地區的發展助力,也為自身積攢了人氣。在業內看來,人氣就是“流量”,是銀行獲客的新渠道。這成為許多銀行寧可賠錢也願意通過直播“賺吆喝”的主要原因。

轉型步伐加快

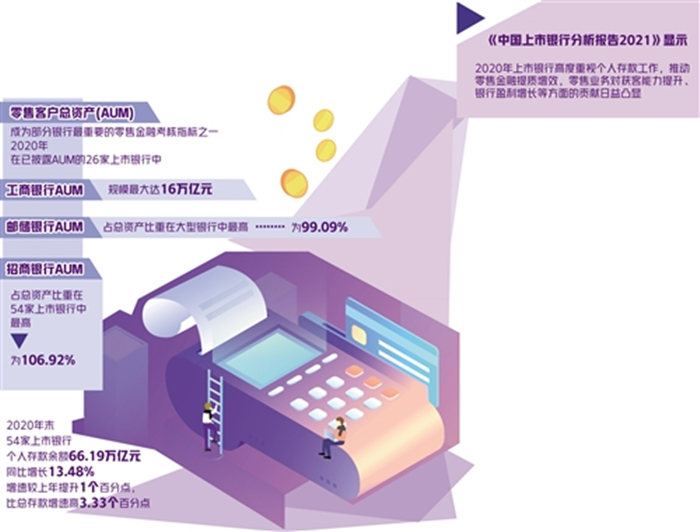

銀行紛紛試水直播營銷,也凸顯出目前行業加快零售轉型的趨勢。在各家銀行爭取“流量”、加大獲客力度的背後,比拼的是綜合金融服務能力以及各類業務的高效協調能力。

直播等營銷模式創新只是零售業務的第一個環節,引流之後,各家的綜合業務服務能力如何,才能決定能否留住客戶。廣發銀行零售業務負責人對記者表示,以前簡單的“存、貸、匯”經營模式已無法適應目前客戶的需求,金融機構需要提供更加符合行業特性和更加滿足客戶消費習慣的金融方案。

單純依靠一個業務部門顯然無法在行業零售轉型的競爭中勝出。廣發銀行在開展零售業務的過程中,公司銀行和金融市場業務均為零售業務提供了支撐。上述負責人表示,零售業務同時也是其他業務的延伸,一些公司銀行和金融市場業務在零售端也能夠體現和提升效益,從而實現各個業務板塊的協同聯動。

不少銀行在推動業務轉型中都依托了集團的優勢。俞如忠表示,與其他銀行相比,平安銀行信用卡的差異化優勢在於背後的綜合金融平台,利用集團化資源挖掘並滿足客戶需求,而平安銀行背後是擁有70多家子公司金融業務的平安集團。光大銀行的零售業務轉型協同了集團旗下的旅遊、保險、養老等公司,推出一系列活動,體現綜合金融服務能力。中信銀行行長方合英不久前也公開表示,“集團協同”是中信銀行最大的優勢。

銀行紛紛試水直播正是各家零售業務角力白熱化的表現。借助直播營銷,銀行正在加速業務轉型。記者注意到,除了借助善融商務平台上的直播助農業務,建行已經在零售業務方向上做出重大調整。建設銀行董事長田國立在今年年初的業績發布會上表示,建行在助力鄉村振興中要把總量做“大”,通過產品服務覆蓋廣泛的“三農”群體,把握住“小經濟”中的大機會,為鄉村振興提供創新解決方案。

以前銀行總是盯著城市,業務主要在城市開展。但現在業內認為,隨著金融科技的發展,業務不斷下沉,尤其是在零售端,廣大的農村地區未來必然成為銀行零售發力的重要方向。

合規才能長遠

對於銀行等金融機構中的直播熱,快速發展的同時,也存在一些隱憂,監管機構去年以來多次發布相關風險提示。中國銀保監會去年10月發布《關於防範金融直播有關風險的提示》,指出直播主體和直播內容的合規性問題。隨後,各地銀保監局也相繼發布通知,規範直播活動。

銀保監會消保局此前提示,與普通實物商品相比,金融產品更加複雜,有嚴格的風險控制和投資者適當性管理要求,需要特別注意直播的合規性。尤其是在直播理財產品方面,目前監管明確商業銀行不得通過電視、電台、互聯網等渠道對具體理財產品進行宣傳,本行渠道(含營業網點和電子渠道)除外。

目前,金融直播大致可分為金融機構通過自有平台的直播和依托第三方直播平台開展的直播。因為前者存在諸多監管要求,許多金融機構都選擇了後者,即與第三方直播平台開展合作。從市場現狀來看,存在金融直播營銷主體混亂,無資質主體“魚目混珠”的情況。

直播平台上,有些並不具備專業素養的人士自我包裝為“理財專家”,對金融產品進行不當解讀、不當類比,由於直播平台受眾廣泛,金融知識薄弱、風險防範能力差的用戶很容易受到誤導或欺騙。據銀保監會有關部門負責人介紹,一些無資質主體擅自開展金融產品直播營銷,涉嫌非法或超範圍開展金融營銷宣傳活動。甚至有所謂的“科技公司”“咨詢公司”以投資虛擬貨幣、外匯、網絡理財為名進行詐騙。此外,有的直播平台信息設置混亂,沒有清晰展示分期、借貸等金融產品實際提供者,平台用戶可能被營銷氛圍帶動,在主體不清、風險不明的情況下衝動消費。

對此類情形,一方面需要直播平台加強審查力度;另一方面,消費者也需要了解通過第三方直播平台銷售理財產品均屬於違規行為,需要擦亮雙眼,甄別銷售的主體以及是否具有相關資質。“對於行業亂象需要加強治理。”西南財經大學金融學院數字經濟研究中心主任陳文認為,應加強正確的理財觀引導,並做好產品的充分信息披露和風險提示,強化金融廣告營銷資質的機構和個人的資質審核,完善黑名單制度和建立相關懲戒機制。

另外,一些銀行在自有直播平台上開展的農產品直播,也存在消費投訴的情況。有消費者反映,存在退貨、退款困難,權利無法得到保障等情形。專家建議,銀行需要持續改善服務,提高自有平台的服務質量。直播為銀行帶來了新的機遇,機構應將金融直播管理納入風險防控和金融消費者權益保護工作中,完善相關配套機制,唯有合法合規開展金融直播活動,才能真正有效把握這一機遇,助推業務轉型發展。 |